Industria românească de țiței și gaze naturale face apel la un dialog real cu autoritățile privind modul de taxare și impozitare suplimentară a companiilor care contribuie masiv la formarea bugetului, în contextul în care sectorul a avut, în 2022 și în 2021, cea mai ridicată rată efectivă de impozitare specifică producției de țiței și gaze naturale din Europa, conform unui studiu prezentat, joi, de Gabriel Biriș, fost secretar de stat în Ministerul Finanțelor Publice (MFP), studiu realizat de firma de avocatură și consultanță în care este partener.

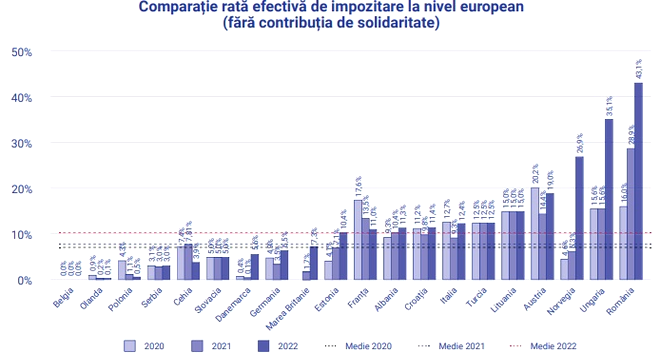

România are cea mai ridicată rată efectivă de impozitare specifică producției de țiței și gaze naturale, atât în 2022 (43,1%), cât și în 2021 (28,9%), din analiza ratelor de impozitare efective la nivel european, calculate ca pondere a impozitelor specifice identificate, excluzând contribuția de solidaritate, în valoarea veniturilor din producția upstream, se arată în studiul „Analiza sistemului de impozitare specific sectorului upstream al țițeiului și gazelor naturale din România”, realizat de firma de avocatură și consultanță Biriș Goran, prezentat joi de Gabriel Biriș, alături de oficialii Federației Patronale Petrol și Gaze (FPPG), dn care fac parte cei mai mari producători de petrol și gaze din țară

Cu această ocazie, reprezentanții sectorului de petrol și gaze reclamă lipsa de stabilitate şi predictibilitate a legislaţiei privind sistemul de impozitare a industriei și fac astfel apel la autorități pentru un dialog real care să asigure un nivel rezonabil pentru companii, care să nu ducă la reducerea investițiilor, la retragerea capitalului din țară și, în ultimă instanță, la afectarea securității energetice a României.

Sectorul upstream include activităţile ce ţin de explorare, dezvoltare, producţie, adică exploatarea propriu-zisă, şi abandonare, respectiv lucrările pentru închiderea exploatării unui zăcământ, incluzând lucrările de refacere şi reabilitare a mediului. FPPG este compusă din două organizații patronale ce reprezintă aproximativ 20.200 de salariați, respectiv Organizația Petrogaz și Organizația Patronală Gaz, cu membrii: Conpet, Habau, OMV Petrom, Stimpex, Romgaz, Transgaz, Depogaz, Expert Petroleum, AMROMCO, Hunt Oi Company of România, Black Sea Oil & Gas și Stratum.

Gabriel Biriș a dat trei exemple de măsuri despre care autorii studiului cred că ar trebui corectate rapid. „Primul se referă la baza de calcul a revențelor, care trebuie să fie venitul obținut din vânzarea producției. A doua modificare pe care eu aș vedea-o obligatorie este cu privire la reintroducerea deducerii din baza de calcul a impozitului suplimentar la gaze, a investițiilor. Și a treia: toate impozitele, mă rog, impozitele introduse în ultima perioadă – adică mă refer în special la contribuția de solidaritate și impozitul suplimentar – sunt cheltuieli puse de stat în sarcina companiilor. De ce să le faci nedeductibile de la calculul impozitului pe profit?”, a declarat avocatul specializat în fiscalitate.

O altă măsură menționată este eliminarea limitei de deductibilitate a dobânziilor, care este acum de un milion de euro pentru o companie, dând exemplul creditului luat de Romgaz pentru cumpărarea activelor Exxon Mobil, implicit 50% din participația la proiectul de exploatare a gazelor din perimetrul de mare adâncime Neptun Deep.

„Un milion de euro e o cheltuială făcută în scopul activității, care nu e deductibil – și, apropo, cheltuiala aia e venit pentru o bancă românească, unde e și impozit pe profit și impozit suplimentar. Deci noi trebuie să ne hotărâm ca țară dacă vrem să fim prietenoși cu investițiile sau nu, pentru că în momentul de față suntem extrem de neprietenoși. Iar, din păcate, capitalul este precum căprioara, nu stă să se bată și se duce acolo unde ii e bine”, a precizat Gabriel Biriș, riscul fiind plecarea pe alte piețe.

Potrivit lui Biriș, România nu este prietenoasă cu investițiile, având în vedere ultimele decizii.

„Prin impozitul minim pe cifra de afaceri, de 1%, care de fapt e tot pe venituri, România a închis, că a zis «nu vrem investiții noi greeenfield în țara noastră». Nicio companie, niciun CEO de companie mare nu va investi într-o țară în care trebuie să plătească impozite când încă face pierdere. (…) Deci Guvernul trebuie să hotărască, să știe toată lumea și să să-și spună: «Vrem investiții». Că zice pe de o parte că vrea investiții, pe de altă parte face tot ce stă în putință să oprească investiții”, a spus avocatul.

Gabrial Biriș a fost întrebat dacă se așteaptă la astfel de hotărâri în 2024, un an în care vor fi organizate la termen patru tipuri de alegeri. „Anul acesta nu se va întâmpla un mare lucru. Părerea mea. Speranța noastră este că măcar să avem discuții serioase”, a răspuns avocatul specializat în fiscalitate.

Tocmai în perspectiva discuțiilor cu autoritățile, Daniel Apostol, director general al FPPG, consideră că analiza prezentantă de Gabriel Biriș este o bază de argumentare corectă.

„În primul rând, concluziile unui astfel de studiu le transmitem către membri. În al doilea rând, ele fac obiectul unor susțineri de poziție în dialogul pe care le avem cu autoritățile. Miezul acestei relații stat-privat este una de conlucrare. Mediul privat nu poate lucra în afara normelor, regulilor, reglementărilor statale și statul nu poate funcționa dacă nu obține veniturile de la mediul privat, că de acolo le face. Intenția noastră nu este să intrăm niciodată într-o stare conflictuală cu nimeni. Noi dorim să construim un dialog corect, astfel încât să fim ascultați și să fie luate în seamă argumentele noastre. Și ca argumentele noastre să stea în picioare, venim cu astfel de susțineri, de construcții, de studii, de cercetări venite fie de la experții interni ai federației, fie de la un expert independent”, a explicat Daniel Apostol.

„Noi noi nu privim partenerii de dialog de la nivelul statului, de la nivelul diferitelor autorități, ca potrivnice. Nu. Ba mai mult, am constatat că la modul sincer ni se solicită aceste concluzii sau argumente. La modul real ni se solicită sprijinul. Faptul că în dialogul cu experții pe care îi regăsim în cadrul autorităților – venim, ne întâlnim la masă, ei au argumentele lor, noi venim cu argumentele noastre și construim dialogul – e una, decizia politică care duce la construcția unor măsuri, a unui cadru de reglementare este altceva. Noi nu facem politică. Politica o fac partidele și cei care sunt la guvernare. Ce putem face noi este să venim cu argumente ale industriei, fundamentate și pe baza unor astfel de studii, astfel încât să fie o mai bună înțelegere a situațiilor la un moment dat”, a precizat directorul general al FPPG.

Potrivit autorilor studiului, rată efectivă de impozitare specifică producției de țiței și gaze naturale a ajuns în 2022 la un nivel de mai mult de patru ori peste media simplă a ratelor efective identificate în celelalte țări analizate, în anii 2022 (10,4%) și 2021 (7,2%).

Analiza arată că, în anul 2022, rata efectivă de impozitare a fost cu 8 puncte procentuale peste rata efectivă de impozitare din Ungaria, a doua cea mai ridicată rată identificată. Totuși, nivelul ridicat din țara vecină în anul 2022 se datorează unor măsuri speciale luate în contextul conflictului dintre Ucraina și Rusia, care sunt echivalente contribuției de solidaritate, în timp ce, în cazul României contribuția de solidaritate nu este inclusă în această rată efectivă de 43,1% analizată.

În ceea ce privește anul 2020, rata efectivă de impozitare din România este dublă față de media simplă a ratelor efective identificate (7,8%).

„Având în vedere analiza cantitativă la nivel național, pe categorii de impozitare, apreciem că această evoluție se datorează, în principal, faptului că sistemul de impozitare din România a condus, în 2021 și 2022 la o rată efectivă de impozitare semnificativ mai mare decât în cazul celorlalte state analizate, atunci când prețurile la gazele naturale au înregistrat creșteri semnificative, rezultând în aplicarea unor cote progresive mai ridicate asupra unei proporții mai mari din veniturile realizate. Astfel, apreciem că sistemul de impozitare specific sectorului upstream al țițeiului și gazelor naturale din România conduce la o impozitare comparativ disproporționată în special în condițiile unor prețuri ridicate”, se arată în studiu.

Autorii apreciază că, cel puțin în contextul european, sistemul de impozitare specific sectorului upstream al țițeiului și gazelor naturale din România conduce la o sarcină efectivă ridicată, de peste patru ori mai ridicată față de media celorlalte țări cuprinse în analiză.

Mai mult, impactul crește atunci când este inclusă și contribuției de solidaritate în calculul impozitării efective aferente sectorului upstream, care prezintă mai multe provocări din perspectivă metodologică.

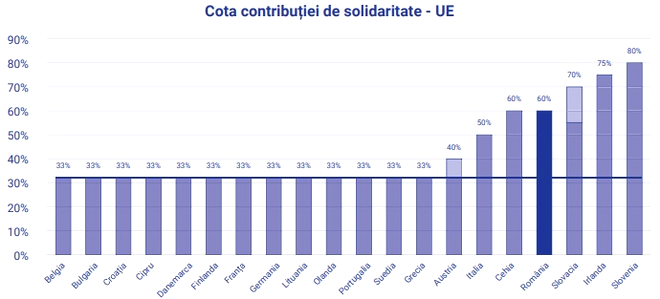

„Pentru România, în măsura includerii contribuției de solidaritate, rata efectivă de impozitare crește semnificativ, la 52,2%, prin urmare, având în vedere în mod coroborat analiza cu privire la cotele de impozitare aplicate de diferitele State Membre, este de așteptat ca rata efectivă de impozitare din România să rămână în continuare detașat cea mai ridicată, având în vedere toate celelalte state care au implementat cote de contribuție de solidaritate mai ridicate decât ale României sau egale cu ale României înregistrează rate efective de impozitare specifică (excluzând contribuția de solidaritate) foarte scăzute conform analizei noastre”, se arată în studiul citat.

Astfel, Irlanda, cu 75% și Cehia, 60%, dintre jurisdicțiile cu activitate reală în sectorul upstream, înregistrează rate efective de impozitare semnificativ sub media anului 2022, Slovenia cu rată legiferată de 80% are activități de producție upstream la un nivel extrem de redus, Slovacia, cu rată legiferată de 70% are o producție imaterială și pornește de la un nivel de impozitare specifică oricum, de asemenea, redus sub media anului 2022 identificată la nivel european.

Conform studiului citat, contribuția de solidaritate introdusă cu caracter temporar pentru perioada 2022 – 2023, a adus în 2022 venituri bugetului de stat de 2,49 miliarde lei, mai ridicate cu 70% decât toată impozitarea specifică aferentă anului 2020.

Ca o comparație la nivel de categorii majore de impozitare, totalul impozitării specifice sectorului upstream al țițeiului și gazelor naturale – de aproximatv 14,4 miliarde de lei lei datorați doar de cei doi giganți, OMV Petrom și Romgaz – în 2022 a ajuns la nivelul de aproximativ 54% din toate încasările din impozit pe profit ale României, de aprox. 26,66 miliarde de lei, generați de 128.114 contribuabili plătitori de impozit pe profit, conform execuției bugetului general consolidat la 31 decembrie 2022, se arată în analiză.

Cota aferentă contribuției de solidaritate era de minimum 33% (aplicată asupra profiturilor ce depășesc cu 20% media profiturilor din perioada 2018-2021), urmând ca statele membre să decidă asupra cotei efective.

Mai mult, conform prezentării lui Gabriel Biriș, în ultimii doi ani analizați, în 2022 față de 2020, venituri celor mai mari producători (OMV Petrom, Romgaz) au crescut de trei ori, în timp de impozitele specifice impuse de stat au fost de aproape 10 ori mai mari (Venituri: + 203%, Impozite specifice: + 885%).

România, cu cota de 60% aplică a patra cea mai ridicată cotă de impozitare din UE (totuși, Slovenia deși are o cotă legiferată de 80%, are producție upstream a țițeiului și gazelor naturale aproape inexistentă, iar Slovacia, cu o cotă de 75%, are o producție imaterială, de circa 3% de producția de țiței / gaze naturale a României și înregistrează altminteri o rată de impozitare specifică redusă conform analizei realizate), respectiv a doua cea mai ridicată cotă de impozitare dintre țările UE cu activitate reală, materială în sectorul upstream al țițeiului și gazelor naturale (la același nivel cu cota aplicată în Cehia), fiind depășită numai de Irlanda, care a aplicat o cotă de 75% (dar care altminteri, are o rată de impozitare specifică sectorului upstream foarte scăzută conform analizei realizate), marea majoritate a celorlalte state membre aplicând cota minimă de 33%, potrivit analizei publicate de FPPG.

Potrivit concluziilor studiului prezentat de Gabrial Biriș, din perspectivă calitativă, sistemul de impozitare se caracterizează prin lipsă de stabilitate şi predictibilitate, având în vedere faptul că pe durata ultimilor 10 ani au fost identificate cel puţin 44 de acte normative cu impact asupra sistemului de impozitare specifică sectorului upstream.

Printre cele mai relevante astfel de modificări, menţionăm:

Autorii au identificat un set de măsuri posibile de îmbunătăţire a sistemului, precum şi o serie de recomandări generale de natură legislativă pentru acest sector.

Conform concluziilor studiului, se remarcă „suprapunerea excesivă a mai multor elemente de impozitare”, dar şi introducerea unor elemente noi de impozitare fără o recalibrare a impozitelor existente (cu excepția, după caz, a permiterii unor deduceri din perspectiva impozitului pe profit).

Din toate aceste elemente rezultă „majorarea impozitării totale”, astfel încât se poate afirma că „această complexitate a sistemului nu vizează calibrarea impozitării pe baza unor principii de fiscalitate, ci pur şi simplu majorarea veniturilor bugetare”.

Recomandările generale ce ar trebui avute în vedere în procesul administrativ /legislativ includ:

Propunerile specifice de îmbunătăţire a actualului sistem de impozitare includ, printre altele:

„Analiza sistemului de impozitare specific sectorului upstream al țițeiului și gazelor naturale din România”, integrală, aici.

Foto: Daniel Apostol, directorul general al PFFG și avocatul Gabriel Biriș / Gândul

CITIȚI ȘI: